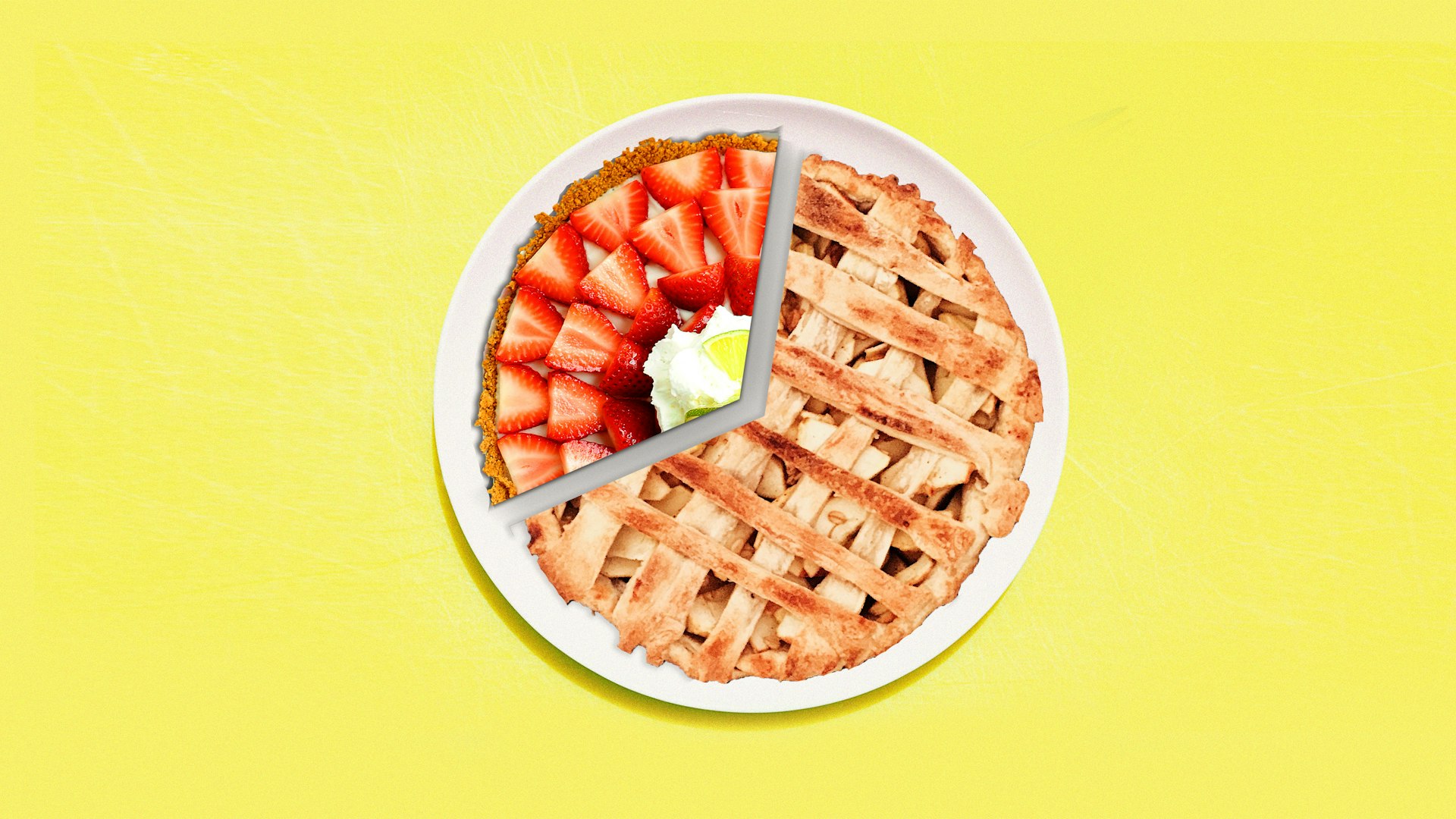

Wie du ein grünes Vermögen aufbaust, erklärt mit leckeren Kuchendiagrammen

Ein nachhaltiges ETF-Portfolio zu backen ist leichter und schmackhafter, als du denkst!

Damit wir alle direkt auf demselben Blutzuckerspiegel sind, fangen wir gleich mit 3 Kuchen an. Vor einigen Wochen haben wir eine Umfrage zu nachhaltigen Geldanlagen gepostet – und das waren eure Antworten:

Betreiben wir jetzt etwas Kuchenleserei – diese basiert im Gegensatz zur Kaffeesatzleserei auf harten Fakten: Mehr als die Hälfte von euch hat das Gefühl, sie könnten sich mehr mit ihren Geldangelegenheiten beschäftigen. Fast 2/3 würden sich gerne mehr mit

All das will ich mit diesem Text angehen und leicht verdaulich zeigen, was ETFs sind, warum sie so schnell zur wohl beliebtesten Geldanlage geworden sind und wie du dir ganz einfach dein eigenes nachhaltiges ETF-Portfolio aufbaust.

Ach ja, Kuchen hat sich in der Umfrage zwar niemand explizit gewünscht – sie werden hoffentlich trotzdem schmecken!

Backe, backe Kuchen: Was ist ein ETF?

Wie ein guter Kuchen ist ein

Ein solcher Aktienkuchen hat im Vergleich zu den einzelnen Zutaten im Wesentlichen 3 Vorteile:

- Das Risiko von Verlusten ist geringer oder: Keine Angst vor Lebensmittelvergiftungen! Kaufe ich mir zum Beispiel für jeweils 1.000 Euro Aktien von 3 Unternehmen, und mit einem der Unternehmen geht es bergab, ist viel Geld futsch. (Ein kompletter Bankrott ist sehr selten, wenn wir aber an den Fall Wirecard denken, wird klar: Es kommt vor!) In einem ETF stecken dagegen gut und gerne 50, 500 oder noch mehr Aktien. Verteile ich mein Geld nun über so viele Unternehmen, fällt der Niedergang eines einzelnen Unternehmens in meinem Depot kaum mehr ins Gewicht.